••• Von Reinhard Krémer

Das Thema „Altersarmut” wird hierzulande kaum genant, beim deutschen Nachbarn aber immer öfter debattiert. Denn dort drohen jedem Zweiten massive Einschnitte in der Rente, die existenzgefährdend sein können. Um so dringlicher ist die Vorsorge – und hier sind die Österreicher voll dabei. Denn finanzielle Vorsorge hat in Österreich einen hohen Stellenwert, wie die Österreich-Studie zu Vorsorgebewusstsein und Vorsorgeverhalten 2016 der s Versicherung zeigt.

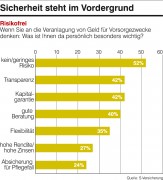

Immer mehr Menschen erkennen die Bedeutung des Vorsorgepolsters, so die Studie. 87% der Österreicher stufen diesen bereits als sehr/eher wichtig ein (Vergleich 2015: 81%). Höchste Priorität haben die Vorsorge für die Pension (60%) sowie jene für die Familie (55%) und für die Gesundheit (52%). Wenn es darum geht, Geld für Vorsorgezwecke zu veranlagen, stehen für mehr als jeden zweiten Österreicher (52%) Sicherheit und möglichst wenig Risiko klar an erster Stelle, gefolgt von Kapitalgarantie und Transparenz des Produkts (jeweils 42%). Hohe Rendite bzw. hohe Zinsen sind bei Vorsorge und Veranlagung im Vergleich dazu nur für rund ein Viertel (27%) der Befragten ein wichtiges Kriterium.

„Die Studie bestätigt uns, worum es den Österreichern bei ihrer Vorsorge geht: persönliche Altersvorsorge, Absicherung der Familie und Gesundheitsvorsorge – für uns ein klares Signal, den wichtigsten Aspekt der Lebens- und Pensionsversicherung, nämlich die garantierte lebenslange Rente sowie die Absicherung der Familie, noch viel stärker in den Vordergrund zu rücken”, sagt Heinz Schuster, Generaldirektor der s Versicherung.

162 Euro für Vorsorgeprodukte

93% der befragten Österreicher geben an, bereits Vorsorgeprodukte abgeschlossen zu haben, für die sie durchschnittlich 162 € pro Monat zur Seite legen. Männer liegen beim verfügbaren Vorsorgekapital mit 194 € pro Monat deutlich vor Frauen mit 129 € pro Monat.

Mit steigendem Alter steigt auch der verfügbare Sparbetrag. Während 15- bis 29-Jährige 114 € pro Monat der Vorsorge widmen, sind es bei den 40- bis 49-Jährigen bereits 176 € und bei den 50- bis 59-Jährigen 193 €. Entsprechend dem stark ausgeprägten Sicherheitsbewusstsein sind das Sparbuch mit 67% und der Bausparvertrag mit 54% nach wie vor die beliebtesten Vorsorgeprodukte. 45% besitzen eine private Unfallversicherung, und 36% haben eine klassische Lebensversicherung abgeschlossen. Erst zwei Prozent haben eine spezielle Pflegevorsorge abgeschlossen, was klar zeigt, dass das Bewusstsein für die Notwendigkeit einer Absicherung in diesem Bereich noch nicht ausgeprägt ist.

„Pflegevorsorge ist in Österreich noch ein sehr wenig diskutiertes und mit Angst besetztes Thema. Das Risiko, im Alter ein Pflegefall zu werden, steigt aber parallel zur Lebenserwartung. Wir alle erreichen ein immer höheres Alter und wollen den Ruhestand genießen, das Thema Pflege passt nicht dazu und wird immer noch verdrängt”, meint Thomas Schaufler, Vorstand der Erste Bank.

Sparen hat höchste Priorität

Für zwei Drittel der Befragten, die regelmäßig sparen bzw. bereits einmal eine größere Summe beiseite gelegt haben, sind Altersvorsorge (68%) und Sparen für Notfälle (65%) die wichtigsten Vorsorgemotive. Nur 14% der Befragten nutzen hingegen die Chancen des Kapitalmarkts und legen ihr Geld in Aktien oder Fonds an.

Sieht man sich das Anlageverhalten genauer an, hat für 89% der Österreicher Sicherheit höchste Priorität. 43% der Befragten geben an, kein Geld zum Anlegen zu haben. Dabei sind in jungen Jahren auch kleine Beträge geeignet, um langfristig vorzusorgen. 41% geben zu, sich mit Geld und Anlagethemen nicht auszukennen.

Bankberater ist Vorsorgeberater

Wer sich über Vorsorgeprodukte informiert, sucht den persönlichen Kontakt; für mehr als jeden Zweiten (53%) ist der Bankberater dabei die erste Anlaufstelle. Während Frauen sich gern auch Rat bei Familie und Freunden holen (47%), greifen Männer deutlich öfter auch auf Konsumenteninformation (27%), Vergleichsportale (24 %) und Website-Infos der Banken (20%) zurück. Auch beim Abschluss von Vorsorgeprodukten legen Österreicher großen Wert auf das persönliche Gespräch. Knapp die Hälfte (48%) wendet sich an den jeweiligen Bankberater, und 35% halten sich an den Versicherungsberater des Vertrauens. Dennoch ist auch der Trend zur Nutzung von Online-Banking zum Abschluss von Vorsorgeprodukten erkennbar (10% im Vergleich zu 6% 2015), wobei Männer (14%) im Vergleich zu Frauen (6%) dafür weit offener sind.

Wunschpension vs. Ist-Zustand

Das zusätzlich verfügbare Geld aus der aktuellen Lohnsteuersenkung zu Jahresbeginn wird von den Österreichern unterschiedlich eingesetzt. 29% geben es einfach aus oder planen, es auszugeben, während 42% lieber sparen bzw. mehr Vorsorge planen; 30% zeigen sich hier ambivalent und haben noch keine Entscheidung getroffen.

Als Wunsch-Netto-Pension, um sich seinen Lebensabend nach eigenen Vorstellungen gestalten zu können, geben Österreicher durchschnittlich 1.633 € pro Monat an, wobei Männer hier mit 1.758 € einen höheren Wert angeben als Frauen mit 1.504 €.

Im Vergleich zur derzeitigen tatsächlichen durchschnittlichen Pensionshöhe laut Statistik Austria – Frauen 857 € und Männer 1.210 € – ergibt sich hier jedoch eine deutliche Lücke. Dennoch fühlen sich 38% der Befragten in Bezug auf ihr finanzielles Auskommen in der Pension gut abgesichert. Dies divergiert jedoch sehr stark nach Altersgruppen: bis 39-Jährige 27%, bis 49-Jährige 40%, bis 59-Jährige 49%, ab 60 sind es dann 57%. 30% der Befragten schätzen ihre Situation so ein, dass die Summe aus gesetzlicher Pension und ihrer zusätzlichen privaten Vorsorge nicht ausreichen wird.

Problem für ganz Europa

Wie drängend das Vorsorgethema auch europaweit ist, zeigt der Internationale Altersvorsorge- und Investorengipfel, der zum ersten Mal fand in Wien stattfand. 120 Experten aus Finanz, Wirtschaft, Pensions- und Vorsorgekassen, Versicherungen, Kirche, Family Offices, etc. sowie Vertreter der EU haben zwei Tage lang Erfahrungen ausgetauscht, wie man die Altersvorsorge auf ein stabiles Fundament stellen kann und welche Investitionsmöglichkeiten es auch in einem Niedrigzinsumfeld für die zweite und dritte Säule geben kann.

„Denn allein mit der staatlichen Pension wird niemand seinen Lebensstandard halten können”, deponiert Barbara Bertolini, Initiatorin und Organisatorin dieses Expertengipfels. Das Drei-Säulen-Modell, staatlich, betrieblich und privat, da waren sich alle einig, ist dafür die einzige Möglichkeit. Auch wenn das leider die österreichische Politik noch nicht so sieht.

Der nächsten Generation schuldig

Theo Waigel, deutscher Bundesfinanzminister a.D., wiederum forderte die Politiker auf, ehrlich zu den Menschen zu sein. „Denn”, so Waigel, „niemand kann mehr eine bessere Welt versprechen, die wird es nicht mehr geben, vielleicht eine etwas gerechtere. Politiker müssen rasch diesen Wandel mit Reformen begleiten, auch wenn es bei der nächsten Wahl Stimmen kosten kann, das ist man der nachfolgenden Generation schuldig.”

Best Practice-Beispiele aus Norwegen, Deutschland, Frankreich und der Schweiz und Investmentstrategien wurden ausgiebig diskutiert und analysiert. Unter den hochkarätigen Rednern aus ganz Europa befanden sich unter anderem Bjorn Hamre aus Oslo, Direktor des Norwegischen Pensionsfonds KLP, und aus New York Sandra Navidi, Gründerin von BeyondGlobal und vormals Research-Direktorin beim US-amerikanischen Nationalökonomen Nouriel Roubini.

Neben zahlreichen Vertretern europäischer Organisationen waren auch aus Österreich am Podium Günther Herndlhofer, VBV – betriebliche Altersvorsorge AG, Karin Kunrath, Valida Vorsorge Management AG, Markus Zeilinger, fair-finance Vorsorgekasse, sowie Peter Eichler, Uniqa Österreichische Versicherungs AG, vertreten.